Por Carlos Gilbert Conte Filho

Na reunião do dia 20 de setembro, o Comitê de Política Monetária (Copom) reduziu a taxa básica de juros – Selic – em 0,5%, essa foi a segunda redução consecutiva. Com isso, a Selic está no menor patamar desde maio de 2022. Para as próximas reuniões, o Copom indicou que deve manter o ritmo de cortes.

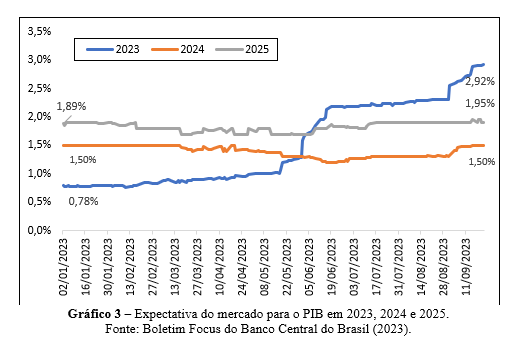

A redução da taxa básica de juros já era aguardada pelo mercado financeiro. Havia quem apostasse em uma redução ainda maior, de 0,75%. A redução, contudo, veio dentro do esperado por grande parte do mercado – de meio ponto percentual – expectativa essa alinhada com o comunicado da reunião anterior (2 de agosto) o qual indicou que novos cortes dessa magnitude ocorreriam. Com isso, a Selic passou de 13,25% para 12,75% ao ano (gráfico 1).

No comunicado divulgado após a reunião de setembro, o Copom informou que a decisão de reduzir a taxa básica foi unânime. Argumentou que a redução da Selic é compatível com a estratégia de convergência da inflação para a meta ao longo do horizonte relevante, que inclui o ano de 2024 e, em grau menor, o ano de 2025. A autoridade monetária voltou a defender que o cenário demanda serenidade, mas sinalizou que poderá cortar novamente a Selic em 0,5% no próximo encontro que será realizado no final de outubro. E o mercado aposta em novos cortes. O Boletim Focus do Banco Central tem destacado já há algum tempo que a expectativa do mercado é de uma Selic em 11,75% ao fim desse ano.

O corte na taxa básica de juros anunciado em setembro passa pelo cenário interno positivo e por um cenário externo que demanda cautela. Em relação a economia doméstica, na avaliação do Copom, a execução das metas fiscais estabelecidas pelo governo federal pode (e deve) contribuir para o processo de ancoragem das expectativas da inflação (agora em tendência de queda o que contribui para estancar o processo inflacionário) e para a condução da política monetária. Ademais, há a expectativa de desaceleração da economia nos próximos trimestres o que contribui para frear a alta dos preços o que conduz para novos cortes na taxa básica de juros.

Já no cenário externo, a elevação das taxas de juros de longo prazo nos EUA e a perspectiva de menor crescimento na China exigem uma maior atenção por parte dos países emergentes. Há, também, uma maior persistência das pressões inflacionárias globais que pode ser um fator de risco para uma possível alta da inflação no Brasil. Não obstante, uma desaceleração da atividade econômica global pode ser um fator relevante para o ganho de fôlego da inflação por aqui.

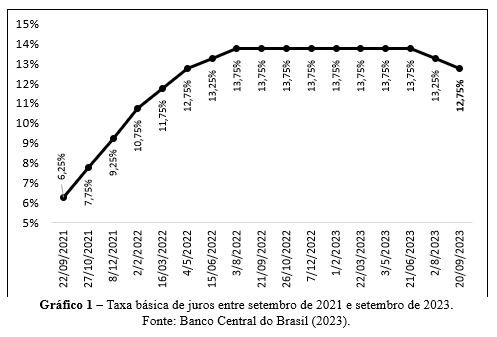

Na falange do controle dos preços e de um cenário menos incerto, o mercado financeiro tem reduzido sistematicamente a estimativa de inflação para este ano (gráfico 2). A cada semana, o Boletim Focus reduz a expectativa para o IPCA de 2023 e de 2024. Se em junho a expectativa da inflação para o ano era de 5,64%, atualmente está em 4,86%. Em relação a 2024, a projetação que fora de 4,11% está em 3,86%, número esse dentro do intervalo da meta para o próximo ano (de 3% podendo variar em 1,5% para mais ou para menos). A se concretizar o resultado de 2024 e que a partir de então a inflação se mantenha dentro da meta, a tendência é que a Selic seja gradualmente reduzida e que se mantenha em um patamar baixo.

É com esse pano de fundo que o Copom reduziu a Selic pela segunda vez consecutiva. Novos cortes devem ocorrer nas duas próximas reuniões a ocorrer neste ano e ao longo de 2024. Sendo assim, o que esses cortes trarão de benefício para a economia? Cortes na taxa básica de juros exercem diversos efeitos benéficos na economia. Dentre esses, pode-se destacar que:

- Juros menores barateiam o crédito, o que impulsiona o consumo das famílias, principalmente dos bens que mais fazem uso de financiamento, tais como imóveis e automóveis.

- A queda dos juros impulsiona os investimentos e, consequentemente, o emprego e o crescimento da economia. Com juros altos, o custo operacional é maior, o que desestimula investimentos e contratações de mão de obra. À medida que a Selic cai, os empresários ficam mais dispostos a tomar riscos para investir no setor real da economia e, consequentemente, gerar empregos. Ou seja, melhora o otimismo em relação ao potencial de crescimento da economia.

- Com empresas mais propensas a investir e contratar, a renda média também cresce. Na prática, um ciclo consistente de redução nos juros significa que haverá mais dinheiro em circulação no mercado, e esse impulso é peça chave para as decisões privadas de investimento.

- A longo prazo, juros menores diminuem gastos do governo com a dívida pública. Segundo indicadores do próprio Banco Central, cada 1% da Selic representa um acréscimo de quase R$ 36 bilhões para a dívida pública do Brasil.

- Cortes nos juros ajudam a impulsionar o mercado de capitais (bolsa de valores). A contínua redução dos juros torna menos atrativos os investimentos em renda fixa, como CDB e LCI. Isso faz com que haja uma migração para ativos mais arriscados, como as ações. Já os títulos atrelados à Selic vão render menos, mas seguirão atrativos enquanto os juros estiverem altos e a inflação, controlada.

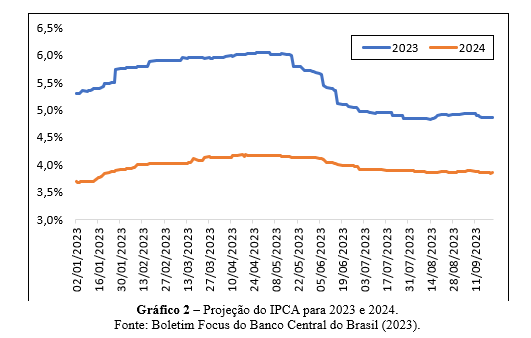

É relevante destacar que cortes nos juros demoram meses para ter impacto na economia. Economistas estimam que os primeiros efeitos da queda da Selic — seja para a população, para as empresas ou para o mercado — podem levar de seis a nove meses para serem sentidos. Mesmo assim, uma vez que a autoridade monetária sinaliza cortes sucessivos no futuro, a economia entra em um círculo virtuoso de crescimento sustentado. Nessa esteira, vale lembrar que o mercado estima uma Selic, ao fim de 2024, em 9% ao ano. Ou seja, há ainda 4,75% de corte dos juros num breve período (um pouco mais de um ano). É ante a essa expectativa que o mercado tem sucessivamente ampliado a expectativa de crescimento econômico para 2023 e para os próximos anos (gráfico 3).